Оптимизация портфеля ценных бумаг

| Код | 269029 | ||

| Дата создания | 2014 | ||

| Страниц | 73 ( 14 шрифт, полуторный интервал ) | ||

| Источников | 50 | ||

| Изображений | 9 | ||

|

Файлы

|

|||

|

Без ожидания: файлы доступны для скачивания сразу после оплаты.

Ручная проверка: файлы открываются и полностью соответствуют описанию. Документ оформлен в соответствии с требованиями ГОСТ.

|

|||

Образцы страниц развернуть (69)

Содержание

Введение

Тема формирования и оптимизации портфеля ценных бумаг стала актуальной с появлением самих ценных бумаг, особенно по мере возникновения различных их форм. Как примирить стремление инвестора к получению максимальной прибыли от ценных бумаг со стремлением иметь наименьший риск получения убытка – главный вопрос рассматриваемой проблемы. Решение этого вопроса и есть решение задачи оптимизации портфеля ценных бумаг инвестора.

Многие инвесторы в настоящее время имеют достаточно большой объем свободных средств, которые возможно, как инвестировать в различные виды деятельности, так и направить на приобретение ценных бумаг. При осуществлении инвестирования в ценные бумаги любой инвестор, сталкивается с различными целями инвестирования.

Именно портфель ценных бумаг является тем инструментом, с помощью которого может быть достигнуто требуемое соотношение всех инвестиционных целей, которое недостижимо с позиции отдельно взятой ценной бумаги, и возможно только при их комбинации.

Целью написания данной работы является формирование портфеля ценных бумаг коммерческого банка и оценка его доходности.

Для раскрытия выбранной темы были поставлены следующие задачи:

- исследовать основные теоретические предпосылки формирования портфеля ценных бумаг;

- провести обзор методик портфельного инвестирования;

- выбрать методику для практического применения;

- определить структуру портфеля ценных бумаг;

- оценить эффективность применения данного подхода.

Объектом исследования в данной работе является АКБ.

Предметом исследования стал процесс формирования портфеля ценных бумаг и система управления им.

В работе использованы материалы экономической и финансовой литературы, тематических материалов периодических изданий, а также сведения о биржевых котировках и аналитический материал по состоянию рынка.

Для решения поставленных задач в работе применены различные экономико-статистические методы, методы синтеза и обобщения, а также цепных постановок.

В последние десятилетия использование портфельной теории значительно расширилось. Все большее число инвестиционных менеджеров, управляющих инвестиционных фондов применяют ее методы на практике, и хотя у нее имеется немало противников, ее влияние постоянно растет не только в академических кругах, но и на практике, включая российскую.

Базу исследования составили отчеты о деятельности АКБ за период 2011-2012 г.

Фрагмент работы для ознакомления

1.1 Портфель ценных бумаг: сущность и методы формирования

Как известно, в процессе формирования портфеля достигается новое инвестиционное качество с заданными характеристиками. Портфель ценных бумаг является инструментом, с помощью которого инвестору обеспечивается требуемая устойчивость дохода при минимальном риске.

Доходы по портфельным инвестициям представляют собой валовую прибыль по всей совокупности бумаг, включенных в тот или иной портфель с учетом риска. Возникает проблема количественного соответствия между прибылью и риском, которая должна решаться оперативно в целях постоянного совершенствования структуры уже сформированных портфелей и формирования, новых в соответствии с пожеланиями инвесторов. Надо сказать, что указанная проблема относится к числу тех, для выяснения которых достаточно быстро удается найти общую схему решения, но которые практиче¬ски не разрешимы до конца.

С учетом инвестиционных качеств ценных бумаг можно сформировать различные портфели ценных бумаг, в каждом из которых будет собственный баланс между существующим риском, приемлемым для владельца портфеля, и ожидаемой им отдачей (дохода) в определенный период времени. Соотношение этих факторов и позволяет определить тип портфеля ценных бумаг.

...

1.2 Методы управления портфелем ценных бумаг

Для того чтобы портфель ценных бумаг отвечал целям и требованиям своего владельца, требуется периодическая замена активов, составляющих этот портфель. Действия, предпринимаемые для изменения портфеля, будут называться «управление портфеля». Таким образом, под управлением портфелем понимается применение к совокупности различных видов цен¬ных бумаг определенных методов и технологических возможностей, которые позволяют сохранить первоначально инвестированные средства; достигнуть максимального уровня инвестиционного дохода; обеспечить инвестиционную направленность портфеля [33, с.76]. Иначе говоря, процесс управления направлен на сохранение основного инвестиционного качества портфеля и тех свойств, которые бы соответствовали интересам его владельца. Поэтому необходима текущая корректировка структуры портфеля на основе мониторинга факторов, которые могут вызвать изменение в составных частях портфеля.

...

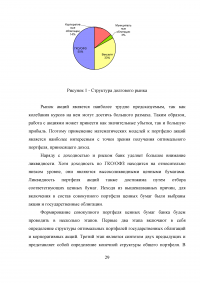

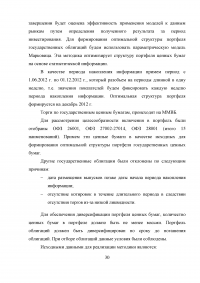

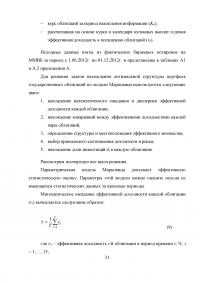

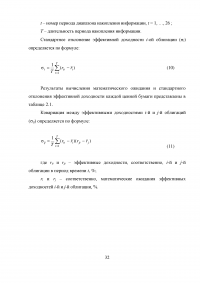

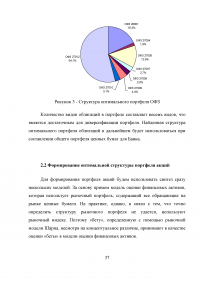

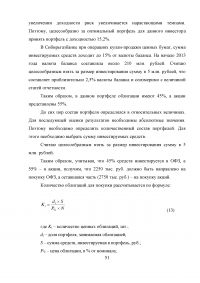

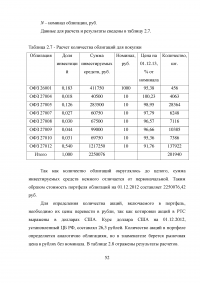

2.1 Формирование оптимальной структуры портфеля государственных облигаций

Перед нами была поставлена задача осуществить выбор и обоснование методики по формированию портфеля ценных бумаг и провести практические расчеты, связанные с его созданием на примере построения портфелей облигаций и акций. Исходя из этого поставленной задачи в данной части проекта будет предложен портфель ценных бумаг, принципиальное значение которого будет в обосновании применения математических методов к формированию портфеля ценных бумаг.

...

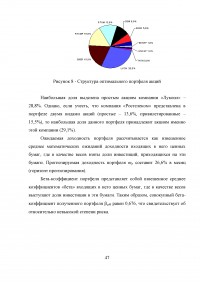

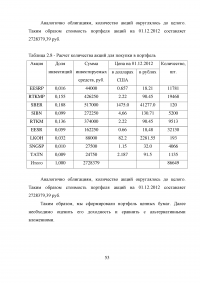

2.2 Формирование оптимальной структуры портфеля акций

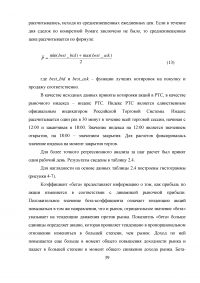

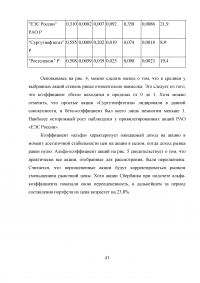

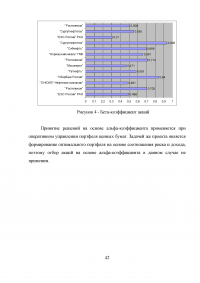

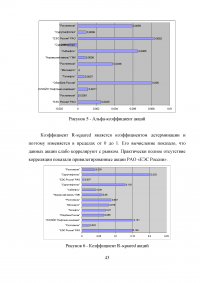

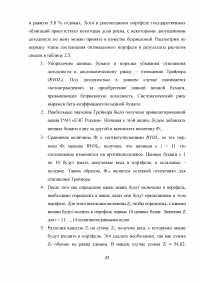

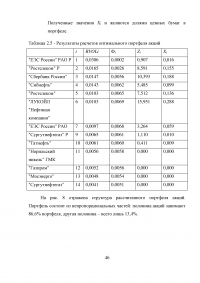

Для формирования портфеля акций будем использовать синтез сразу нескольких моделей. За основу примем модель оценки финансовых активов, которая использует рыночный портфель, содержащий все обращающие на рынке ценные бумаги. На практике, однако, в связи с тем, что точно определить структуру рыночного портфеля не удается, используют рыночный индекс. Поэтому «бету», определенную с помощью рыночной модели Шарпа, несмотря на концептуальное различие, принимают в качестве оценки «беты» в модели оценки финансовых активов.

...

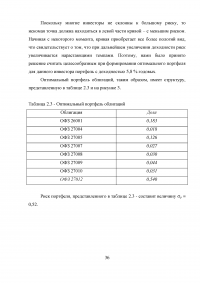

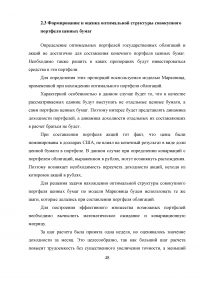

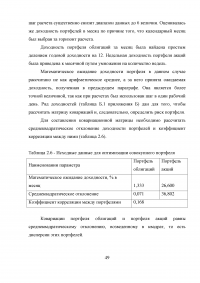

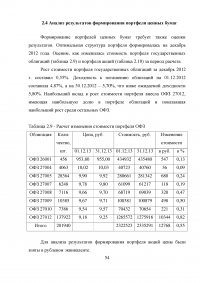

2.3 Формирование и оценка оптимальной структуры совокупного портфеля ценных бумаг

Определение оптимальных портфелей государственных облигаций и акций не достаточно для составления конечного портфеля ценных бумаг. Необходимо также решить в каких пропорциях будут инвестироваться средства в эти портфели.

Для определения этих пропорций воспользуемся моделью Марковица, примененной при нахождении оптимального портфеля облигаций.

...

ЗАКЛЮЧЕНИЕ

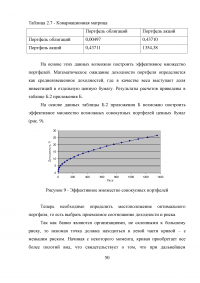

В работе исследованы и проанализированы методики формирования оптимальной структуры портфеля ценных бумаг. Основные выводы, к которым пришла сегодня классическая портфельная теория можно сформулировать следующим образом:

эффективное множество содержит те портфели, которые одновременно обеспечивают и максимальную ожидаемую доходность при фиксированном уровне риска, и минимальный риск при заданном уровне ожидаемой доходности;

...

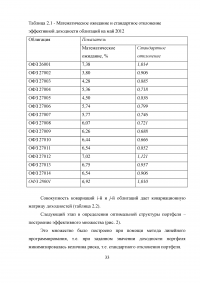

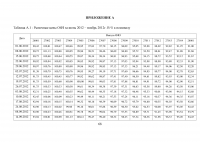

ПРИЛОЖЕНИЕ А

Таблица А.1 - Рыночные цены ОФЗ за июнь 2012 – ноябрь 2012г. В % к номиналу

...

Таблица А.2 - Доходность к погашению ОФЗ за июнь 2012 – ноябрь 2012г. В % годовых

...

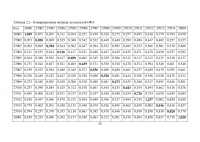

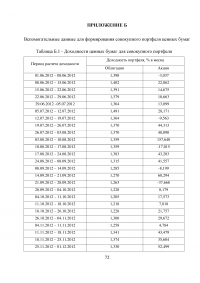

ПРИЛОЖЕНИЕ Б

Вспомогательные данные для формирования совокупного портфеля ценных бумаг

Таблица Б.1 - Доходности ценных бумаг для совокупного портфеля

...

Таблица Б.2 - Данные для построения эффективного множества

...

Список литературы [ всего 50]

- Конституция РФ (принята всенародным голосованием 12.12.1993) (ред. 25.02.2012) // Рос. Газ. – 1993. – 25 дек.

- Гражданский кодекс РФ. Части 1, 2, 3. (ред. от 29.07.2010) // Рос. Газ. – 1994. – 8 дек.

- Российская Федерация. Законы. О защите прав и законных интересов инвесторов на рынке ценных бумаг: Федеральный закон: Принят Гос. Думой 5 марта 1999 № 46-ФЗ (ред. от 23.12.2003) // Рос. Газ. - 14 мар. 1999 г. – с. 16-24.

- Васильев, Е.А. Финансовое право капиталистических государств / Е.А. Васильев. - М.: Приор, 2003. – 180 с.

- Головцов, А. В ожидании позитивных новостей / А.Головцов // Рынок ценных бумаг. - 2012 . - № 4. –– С. 19-23.

- Гудков, Ф. О пороках закона, вносящего изменения в закон «О рынке ценных бумаг» / Ф.Гудков // Рынок Ценных Бумаг. - 2003. - № 2. – С. 4-7.

- ...