Налогообложение нефтегазовой отрасли

| Код | 247600 | ||

| Дата создания | 2017 | ||

| Страниц | 34 ( 14 шрифт, полуторный интервал ) | ||

| Источников | 28 | ||

|

Файлы

|

|||

|

Без ожидания: файлы доступны для скачивания сразу после оплаты.

Ручная проверка: файлы открываются и полностью соответствуют описанию. Документ оформлен в соответствии с требованиями ГОСТ.

|

|||

Образцы страниц развернуть (34)

Содержание

Введение

Не секрет, что нефтегазовая отрасль занимает центральное место в российской экономике. Налоги, взымаемые с предприятий данной отрасли, в значительной степени формируют бюджет нашей страны и будут его формировать еще долгие годы. Поэтому, выбранная тема является очень актуальной. Значит, экономическая политика государства должна иметь сырьевой вектор, а также стимулировать и обеспечивать развитие других отраслей.

Интерес к данной теме вызван тем, что налогообложение в сфере недропользования довольно специфично. Это обусловлено достаточно большим количеством норм, регулирующих налогообложение этой деятельности. Важную роль играет и специфика самой отрасли в области налогообложения - система раздела дохода, формирующегося в данной отрасли, кроме того, одни и те же нормы применяются к нефтегазодобыче по-разному в различных случаях. Понимание механизма налогообложение позволит определить основные проблемы и найти пути их решения. Поэтому, целью данной работы является исследование существующей системы налогообложения нефтегазовой отрасли России, а также разработка предложений по механизму ее совершенствования.

Объектом исследования является вся совокупная правовая база по налогообложению отрасли.

Предметом исследования является система налогообложения предприятий нефтегазовой отрасли.

Для проведения данного исследования были использованы нормативно правовые акты, относящиеся к налогообложению отрасли. Кроме того, в целях сравнения и определения направлений совершенствования российской налоговой системы были использованы данные по налогообложению отрасли в ключевых развитых странах.

Фрагмент работы для ознакомления

1.1 Правовая база налогообложения отрасли

Российские нефтегазовые компании, как и компании других отраслей, ведут учет своей деятельности в соответствии с требованиями российского законодательства. Как и в любых отраслях, организации нефтегазовой отрасли уплачивают налоги и сборы, характерные как для общего режима налогообложения, так и специальные налоги данной отрасли.

Так, к общим платежам относятся:

- НДС (Если производились операции, облагаемые НДС);

...

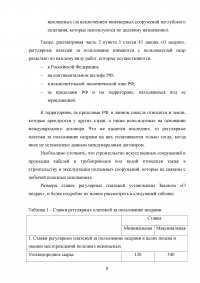

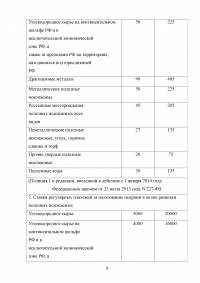

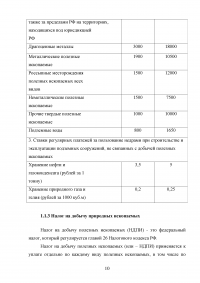

1.1.2 Регулярные платежи за пользование недрами

Уплата данного вида платежей закреплена тем же Федеральным законом РФ № 2395-1. В статье 43 настоящего закона говорится о том, в каких случаях компания отрасли должна их производить. Обращаясь к части 1 пункта 1 статьи 43 настоящего закона, регулярные платежи за пользование недрами взимаются за предоставление компаниям-пользователям недр исключительных прав на проведение следующего перечня работ:

...

Таблица 1 - Ставки регулярных платежей за пользование недрами

...

1.2 Значение средств, поступаемых из отрасли, для экономики страны

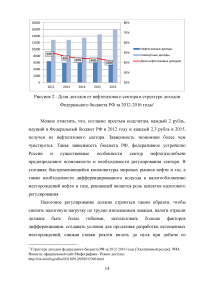

На сегодняшний день Государственный нефтяной баланс Российской Федерации ведет учет по 2868 месторождениям. Оценки текущих промышленных запасов колеблются в пределах от 12,1 млрд тонн до 25 млрд тонн. Такой разброс обусловлен тем, что зарубежные аудиторы по-разному учитывают доказанные запасы и возможности их рентабельного освоения при актуальных ценах на нефть в условиях действующей налоговой системы. По состоянию на конец 2014 года, российскими аудиторами признается показатель в 17,9 млрд тонн, включающий как нерентабельные запасы, так и оцененные предварительно . Что касается газа, то его суммарные запасы в России оцениваются по состоянию на 01.01.2013 г в 248,6 трлн куб.м. Из которых разведано только 47,8 трлн куб.м. Разведанные запасы характеризуются сложной внутренней структурой. Из разведанного объема, 8,3 трлн куб. составляют месторождения с падающей добычей, 2,7 с добычей, связанной с экологическими причинами, 1,2 –мелких месторождений и целых 28,1 трлн куб.м. – это запасы неразрабатываемых месторождений, оставленных на среднюю и дальнюю перспективу.

...

2.1 Характеристика налогового режима отрасли в США

Успех развития отрасли в Америке является следствием, прежде всего, высокой конкуренции компаний на нефтегазовом рынке. Пять крупнейших компаний, сотни крупных и средних и тысячи малых составляют основу организационно-экономической структуры в отрасли. Их общее число превышает 13,8 тыс. Для целей поиска, разведки и добычи нефти и газа на суше существует примерно 50 тысяч лицензионных участков. Высокая конкуренция и наличие возможностей создали условия для развития технологий и привлечения инвестиций в отрасль страны.

Система налогов в Америке имеет сложный многоуровневый характер. На вершине этой системы находятся федеральные налоги, на ступень ниже находятся платежи и сборы на уровне штатов, еще на уровень ниже – на уровне муниципалитетов. Основными налогами отрасли в Америке считаются:

...

2.3 Характеристика налогового регулирования нефтегазового сектора в Австралии

Налоговый режим нефтегазовой отрасли Австралии предусматривает действие налога на Нефтяную ресурсную ренту (PRRT) в размере 40% от налогооблагаемой прибыли. Эта прибыль определяется как разница между поступлениями от проекта, затратами по эксплуатации и смежными затратами, необходимыми для реализации проекта.

Данный налог был введен в 1987 году в целях стимулирования добычи нефти и газа в стране и заменял нефтяной акциз и роялти для проектов на шельфе. В дальнейшем применение данного налога стало распространяться и на все австралийские проекты. Стимулом для этого послужило снижение добычи на месторождениях Bass Strait и Northem West Shelf, обеспечивавшие основные объемы добычи в Австралии. Снижение собственной добычи с одновременным ростом спроса привело к увеличению импорта нефти и нефтепродуктов, а также к увеличению цен на внутреннем рынке. Так, в целях поддержания собственной отрасли, был введен льготный налоговый режим по пользованию недр, но нужно помнить, что уже тогда доля от поступлений от нефтегазовой промышленности в бюджет страны составляла менее 2% от ВВП.

...

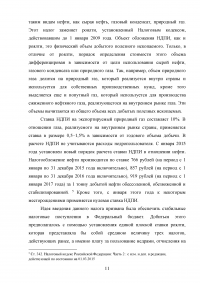

3.1 Действия по совершенствованию налоговой политики правительством РФ

За последние 15 лет правительству России удалось значительно диверсифицировать систему налогообложения нефтегазовой отрасли. Если в начале 2000-х годов В России был только НДПИ, то потом у государства появились самые разнообразные инструменты, которые учитывают особенности месторождений, например, объем запасов и географические факторы. Были введены налоговые каникулы, льготы по экспортным пошлинам. Так, с 2011 года были проведены следующие законодательные изменения:

...

3.2 Предложения по совершенствованию налоговой системы нефтегазовой отрасли

Решение одних лишь проблем налогообложения отрасли недостаточно для обеспечения качественного и стабильного развития. Я считаю, что необходим комплексный подход, в котором эффективной налоговой политике отводится ключевая роль.

Во-первых, государство должно разрабатывать и расширять области применения инновационных технологий для поддержания устойчиво динамики объемов добычи.

...

ЗАКЛЮЧЕНИЕ

В результате проведенного исследования выявлено, что налоговая система нефтегазового комплекса находится в переходном состоянии. Анализируя последние изменения можно говорить о постепенном переходе к дифференцированному налогообложению, учитывающему целый ряд факторов. Однако, по-прежнему существует огромное количество несовершенств, позволяющих, к сожалению, констатировать, отсутствие определенной системности в налоговых изменениях, применительно к нефтегазовой отрасли. Отсутствие такой системности создает трудности с привлечением инвестиций в нефтегазовый сектор и ограничивает круг потенциальных инвесторов, которые могли бы поучаствовать в проектах, связанных с освоением нефтегазовых ресурсов.

...

Список литературы [ всего 28]

Нормативные правовые акты

- Налоговый кодекс Российской Федерации (часть вторая) от 31.07.1998 №146-Ф3

- Федеральный закон от 21.02.1992 №2395-1-ФЗ «О недрах».

- Федеральный закон от 02.12.2013 №349-ФЗ «О федеральном бюджете на 2014 год и на плановый период 2015и 2016 годов».

- ...

Книги

- Алекперов В.Ю. Нефть новой России //М: Издательство «Древлехранилище», 2007.-688 стр.

- Высоцкий В.И., Фельдман С.Л. Нефтегазовая промышленность мира. –Справочно-информационный обзор ОАО «ВНИИЗАРУБЕЖНЕФТЕГАЗ». –2014.- 98 с

- Бобылев Ю.Н., Трунцева М.Ю. Налогообложение минерально-сырьевогосектора экономики// М.:И. Гайдара, 2010. – 200 стр

- Голосков А.Н. – «Дифференциация налогообложения как механизм управления инвестиционной привлекательностью газовой отрасли», «Нефтегазовое дело», 2010 год. – 345 с

- Крюков В.А., Силкин В.Ю., Токарев А.Н., Шмат В.В. Подходы к дифференциации налогообложения в газовой промышленности. –Новосибирск: ИЭОПП СО РАН, 2006. - 174 с.

- ...