Виды и методы инвестиционного анализа

| Код | 470792 | ||

| Дата создания | 2021 | ||

| Страниц | 67 ( 14 шрифт, полуторный интервал ) | ||

| Источников | 20 | ||

|

Файлы

|

|||

|

Без ожидания: файлы доступны для скачивания сразу после оплаты.

Ручная проверка: файлы открываются и полностью соответствуют описанию. Документ оформлен в соответствии с требованиями ГОСТ.

|

|||

Образцы страниц развернуть (67)

Содержание

Введение

В современном мире происходит процесс ускорения изменений, который определяет необходимость в устойчивом развитии каждого экономического субъекта и всей национальной экономики. Такое устойчивое развитие тесно связано с инвестициями, привлечение которых является мощным катализатором развития производства. Благодаря инвестициям происходит создание новых и совершенствование, расширение существующих предприятий, происходит освоение и выпуск на рынок новых видов товаров, работ, услуг. Это выгодно и для государства, которое получает дополнительные налоговые поступления.

Решение проблем, связанных с устойчивым развитием, осложнено ограниченностью источников финансирования инвестиций. В такой ситуации потенциальным инвесторам приходится ужесточить требования к техническим, экономическим и другим характеристикам организаций, желающих получить инвестиции. Таким образом, желание получить инвестиции, вызывает конкуренцию. Однако привлечённые инвестиции помогут получить организации конкурентные преимущества.

Планирование инвестиционной привлекательности и рост её уровня необходимо анализировать в целях привлечения инвестиций.

Понятие инвестиционной привлекательности является достаточно сложным, поэтому его трактовка неоднозначна и зависит от множества факторов. Некоторые аспекты этого понятия до сих пор остаются недостаточно проработанными. Сложность проработки и уточнений заключается в том, что инвестиционная привлекательность может рассматриваться не только на уровне предприятия или организации, но и на уровне отдельного проекта, региона, отрасли и даже страны в целом. В этой курсовой работе будет проводиться анализ инвестиционной привлекательности предприятия.

Анализ инвестиционной привлекательности необходим не только для улучшения работы организации, увеличения прибыли и т.д., но и для наиболее выгодной продажи предприятия. Ведь чем больше будет привлекательность организации, тем больше за её покупку предложат. Таким образом, каждая организация должна стремиться к увеличению инвестиционной привлекательности.

В настоящее время существует несколько методик теоретико-методической оценки инвестиционной привлекательности, однако каждая из них имеет как свои преимущества, так и недостатки. Анализ этих методик и рассмотрение инвестиционной привлекательности в целом будут рассмотрены в этой курсовой работе.

Именно выбор методики расчета является одной из основных проблем при анализе инвестиционной привлекательности хозяйствующего субъекта. Универсальной методики в настоящее время не существует ни в теории, ни в практике.

Таким образом, актуальность данной курсовой работы обусловлена необходимостью анализа и систематизации имеющихся методов и подходов к анализу инвестиционной привлекательности хозяйствующего субъекта и значимость применения этих знаний на практике.

Объектом исследования выступает деятельность предприятия.

Предметом данной работы является финансовая и инвестиционная деятельность предприятия.

Цель данной работы - выявление методологии оценки инвестиционной привлекательности предприятия.

Для достижения сформулированной цели были поставлены следующие задачи:

- изучить теоретические основы инвестиций и инвестиционной привлекательности предприятия;

- рассмотреть основные методы анализа инвестиционной привлекательности предприятия;

Структура работы обусловлена ее целью и задачами, которые решались в процессе проведения исследования. Курсовая работа состоит из введения, двух глав, заключения и списка использованных источников.

Фрагмент работы для ознакомления

1.1 Цели и принципы инвестиционной политики предприятия

В настоящее время существует множество трудов ученых, экономистов, посвященных теоретическому и практическому рассмотрению понятия инвестиционной привлекательности.

Однако единства мнения относительно данного понятия нет. Все эти подходы дополняют друг друга и помогают наиболее подробно и точно разобраться с определением инвестиционной привлекательности.

При изучении существующих подходов было выявлено четыре группы, в которые можно объединить существующие трактовки понятия инвестиционной привлекательности. Рассмотрим эти группы:

1) инвестиционная привлекательность как условие развития предприятия;

В этой группе инвестиционная привлекательность предприятия рассматривается как состояние его развития, при котором с большой долей вероятности при привлечении инвестиций может быть достигнут положительный эффект в допустимые для инвестора сроки.

...

1.2 Виды и этапы осуществления инвестиционной политики предприятия

Развитие инвестиционной политики организации может охватывать такие основные этапы, как:

1) Разработка отдельных направлений инвестирования и инвестиционной политики организации, которые будут связаны со стратегией его финансового и экономического развития. Грамотное формирование данных направлений поможет решить следующие задачи:

- Точное определение соотношения форм инвестирования на каждом этапе периода инвестирования;

...

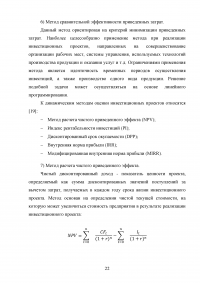

1.3 Методы инвестиционного анализа

Методы оценки эффективности инвестиционных проектов подразделяют на две группы:

- статические;

- динамические.

В состав статических или простых методов оценки входят: [17]

1) Методы абсолютной эффективности инвестиций:

...

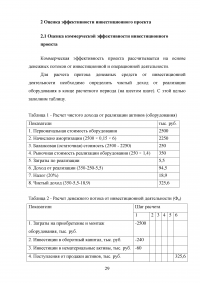

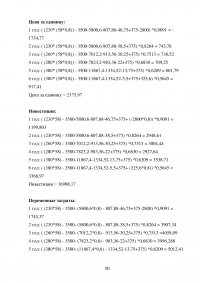

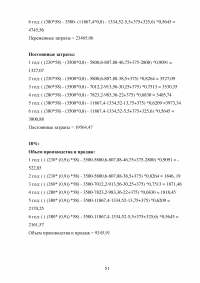

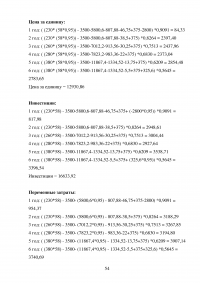

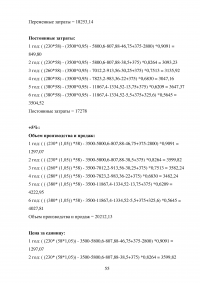

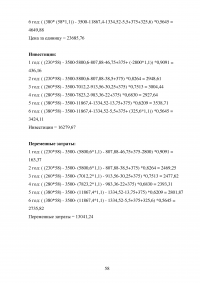

2.1 Оценка коммерческой эффективности инвестиционного проекта

Коммерческая эффективность проекта рассчитывается на основе денежных потоков от инвестиционной и операционной деятельности.

Для расчета притока денежных средств от инвестиционной деятельности необходимо определить чистый доход от реализации оборудования в конце расчетного периода (на шестом шаге). С этой целью заполним таблицу.

...

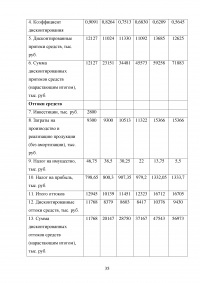

Таблица 1 - Расчет чистого дохода от реализации активов (оборудования)

...

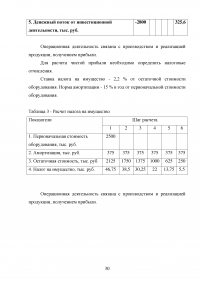

Таблица 2 - Расчет денежного потока от инвестиционной деятельности (Фи)

...

Таблица 3 - Расчет налога на имущество

...

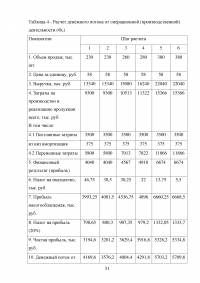

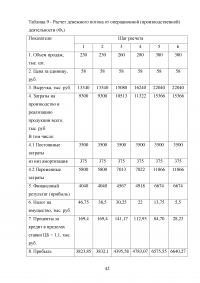

Таблица 4 - Расчет денежного потока от операционной (производственной) деятельности (Фо)

...

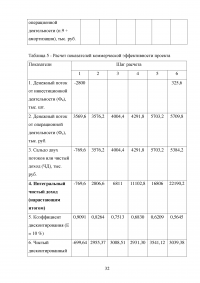

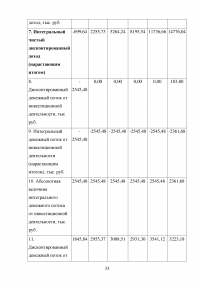

Таблица 5 - Расчет показателей коммерческой эффективности проекта

...

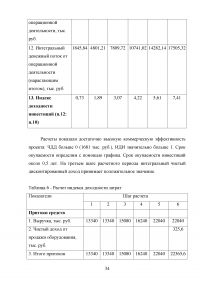

Таблица 6 - Расчет индекса доходности затрат

...

Таблица 7 - Зависимость ЧДД от нормы дисконта

...

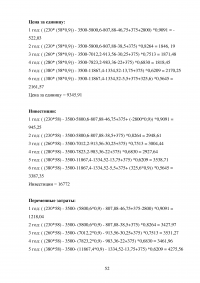

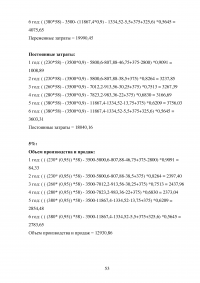

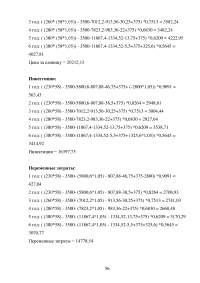

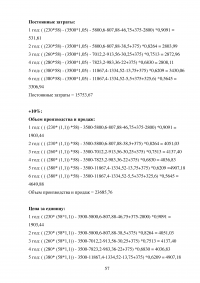

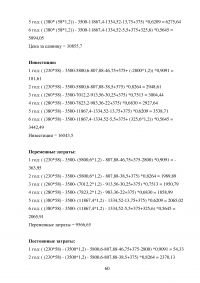

2.2 Оценка риска инвестиционного проекта

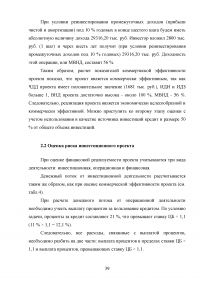

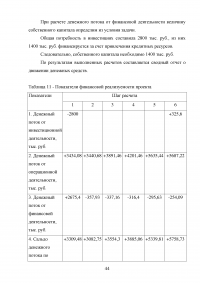

При оценке финансовой реализуемости проекта учитываются три вида деятельности: инвестиционная, операционная и финансовая.

Денежный поток от инвестиционной деятельности рассчитывается таким же образом, как при оценке коммерческой эффективности проекта (см. табл.4).

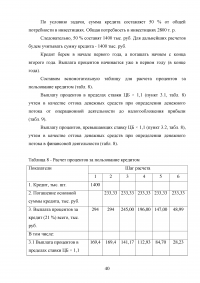

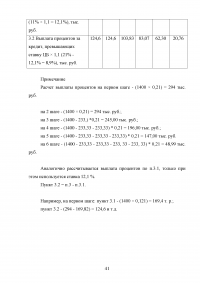

При расчете денежного потока от операционной деятельности необходимо учесть выплату процентов за пользование кредитом. По условию задачи, проценты за кредит составляют 21 %, что превышает ставку ЦБ × 1,1 (11 % × 1,1 = 12,1 %).

Следовательно, все расходы, связанные с выплатой процентов, необходимо разбить на две части: выплата процентов в пределах ставки ЦБ × 1,1 и выплата процентов, превышающих ставку ЦБ × 1,1.

...

Таблица 8 - Расчет процентов за пользование кредитом

...

Таблица 9 - Расчет денежного потока от операционной (производственной) деятельности (Фо)

...

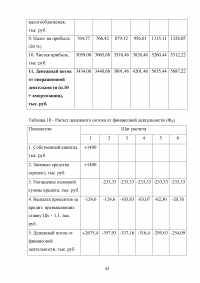

Таблица 10 - Расчет денежного потока от финансовой деятельности (Фф)

...

Таблица 11 - Показатели финансовой реализуемости проекта

...

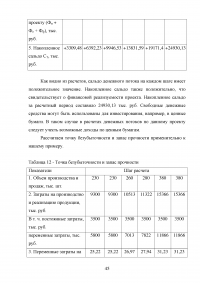

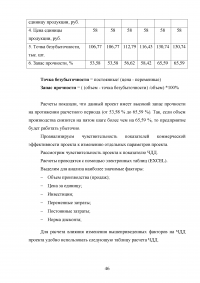

Таблица 12 - Точка безубыточности и запас прочности

...

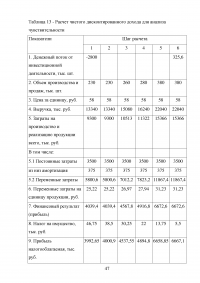

Таблица 13 - Расчет чистого дисконтированного дохода для анализа чувствительности

...

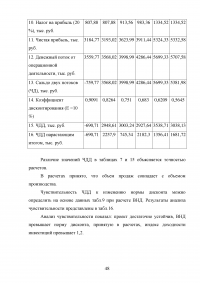

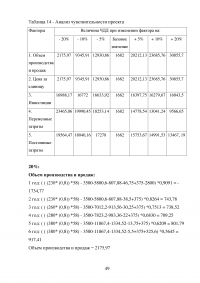

Таблица 14 - Анализ чувствительности проекта

...

ЗАКЛЮЧЕНИЕ

В целях обеспечения осуществления эффективного процесса необходимо четко определить обязанности по управлению рисками, а соответствующие специалисты компании по рискам должны принимать участие в реализации начального этапа каждого проекта, связанного с активами. На протяжении всего цикла управления рисками по проекту, связанному с активами, требуется регулярное ведение отчетности. Важным элементом управления проектными рисками является регулярный контроль проектных рисков и хода выполнения действий, направленных на их снижение.

Таким образом, выявление, оценка и контроль проектных рисков и соответствующих действий, направленных на их снижение, должны быть включены в программу совещаний и семинаров по проектам.

...

Список литературы [ всего 20]

- Гражданский кодекс Российской Федерации : часть первая : федер. закон № 51-ФЗ от 30.11.1994: принят ГД ФС РФ 21.10.1994 г.: по состоянию на 05.01.2020 г.

- Гражданский кодекс Российской Федерации : часть вторая : федер. закон № 14-ФЗ от 26.01.1996: принят ГД ФС РФ 22.12.1995 г.: по состоянию на 05.01.2020 г.

- Анализ инвестиционной привлекательности организации : научное издание / Д.А. Ендовицкий, В.А. Бабушкин, Н.А. Батурина и др. ; под ред. Д.А. Ендовицкого. — М. : КНОРУС, 2017. — 376 с

- Алехина О.А. Инвестиционная деятельность предприятий / О.А. Алехина // «Научно-практический журнал Аллея Науки». – 2018. — №1(17). – С. 1-5.

- Афонасова М.А. Экономика предприятия. Электронный курс, ФДО, ТУСУР, 2017.

- ...