Налог как инструмент регулирования национальной экономики

| Код | 293412 | ||

| Дата создания | 2014 | ||

| Страниц | 78 ( 14 шрифт, полуторный интервал ) | ||

| Источников | 49 | ||

|

Файлы

|

|||

|

Без ожидания: файлы доступны для скачивания сразу после оплаты.

Ручная проверка: файлы открываются и полностью соответствуют описанию. Документ оформлен в соответствии с требованиями ГОСТ.

|

|||

Образцы страниц развернуть (78)

Содержание

Введение

На протяжении всей истории человечества складывалась система налогообложения. Если сначала налоги взимались в виде различных натуральных податей и служили дополнением к трудовым повинностям или формой дани с покоренных народов, то по мере развития товарно-денежных отношений налоги приобрели денежную форму.

И хотя налоги чаще вызывают возмущение, чем одобрение общества, без них ни одно государство существовать не сможет. За счет налоговых взносов, сборов, пошлин и других платежей, формируются финансовые ресурсы государства. Налоги обеспечивают реализацию социальной, экономической, оборонной и других функций государства. Они идут на содержание государственного аппарата, армии, правоохранительных органов, финансирование образования, здравоохранения, науки. Из собранных в виде налогов средств государство строит школы, больницы; платит зарплату преподавателям, врачам, государственным служащим, стипендии и пенсии.

Налоги прочно вошли в нашу жизнь с переходом экономики на рыночные отношения. С тех пор процесс совершенствования механизма исчисления налогов не прекращался ни на один день.

На новую качественную ступень налоговая система России поднялась с введением первой части Налогового кодекса РФ и принятием первых глав второй его части. Современный этап налоговой реформы характеризуется дальнейшим совершенствованием налогового законодательства. Но главное -активизируется налоговое администрирование, заработали юридические службы налоговых органов, что позволило повысить эффективность борьбы с незаконным уклонением от уплаты налогов. Наконец, ведется серьезная работа с налогоплательщиками - как организациями, так и физическими лицами, по повышению их налоговой культуры, ответственности перед обществом.

Решение новых задач, стоящих перед налоговой системой России, отличается необходимостью, глубоких разработок в области теории налогов, правовых отношений и организационно-практических аспектов деятельности налоговых органов.

Актуальность. В условиях рыночного хозяйства первостепенную значимость по своему воздействию на национальную экономику имеет регулирующая функция налогов. Представить себе экономику, не регулируемую государством, невозможно, ибо все процессы общественного воспроизводства вкупе с их социально-гуманитарными составляющими в той или иной мере подвержены воздействию государственного участия. Налоговое регулирование и представляет собой систему особых мероприятий в области налогообложения, направленных на вмешательство государства в рыночную экономику в соответствии с. принятой правительством концепцией экономического развития.

Регулирующая функция налогов осуществляется путем применения отлаженной системы налогообложения, выделения из бюджета капитальных вложений и дотаций, государственных закупок и осуществления народнохозяйственных программ, выплаты различного рода пособий, ибо налоги являются определяющим источником фискального регулирования национальной экономики.

Маневрируя налоговыми ставками, льготами и штрафами, изменяя условия налогообложения, вводя одни и отменяя другие налоги, государство создает условия для ускоренного развития определенных отраслей и производств (например, сельского хозяйства), способствует решению актуальных для общества проблем. Одной из таких проблем на современном этапе является развитие малого бизнеса. Государство должно способствовать его развитию и всемерно поддерживать. Формы такой поддержки разнообразны: создание специальных фондов финансирования малых предприятий, упрощенное и льготное налогообложение, освобождение от налогообложения прибыли, направляемой на строительство, реконструкцию и обновление основных производственных фондов, на освоение новой техники. В других случаях государство создает льготный режим налогообложения в зависимости от рода хозяйственной деятельности.

В регулирующей функции налогов следует выделить прежде всего стимулирующую подфункцию, которая реализуется через систему льгот, исключений, преференций. Она проявляется в изменении объема налогообложения, уменьшении налогооблагаемой базы, снижении налоговой ставки, полном освобождении от налогов. Примерами преференций могут служить налоговое кредитование и целевые льготы для финансирования инвестиционных и инновационных затрат.

Налогами можно стимулировать или, наоборот, ограничивать деловую активность, а следовательно, развитие тех или иных отраслей предпринимательской деятельности. Ими можно создать предпосылки для снижения издержек производства и обращения частных предприятий. С их помощью можно повышать конкурентоспособность предприятий на мировом рынке, проводить протекционистскую политику.

Налоговое регулирование призвано активно влиять на структуру общественного воспроизводства путем создания необходимых условий для ускоренного накопления капитала в наиболее перспективных отраслях, определяющих научно-технический прогресс, а также в малорентабельных, но жизненно необходимых сферах производства и услуг.

Налоги воздействуют на капитал на всех стадиях его кругооборота. Если при выполнении своей фискальной функции они оказывают влияние лишь при переходе капитала из его товарной формы в денежную, и наоборот, то система налогового регулирования, ко всему прочему, воздействует и на стадии производства, и на стадии потребления. Налоговое регулирование затрагивает и социальную, и экологическую сферы.

От того, насколько правильно построена система налогообложения, насколько продумана налоговая политика государства, зависит эффективное функционирование всего народного хозяйства.

С точки зрения науки об управлении государство, как объект управления ничем не отличается в этом качестве от частной корпорации. Если правильно выбраны цели, известны имеющиеся средства и ресурсы, то остается лишь научиться эффективно, применять эти средства и ресурсы. Основным финансовым ресурсом государства являются налоги, поэтому эффективное управление налогами можно считать основой государственного управления вообще.

Все важнейшие направления развития государства невозможны без соответствующего финансирования, следовательно, необходима развитая экономика для более полного выполнения государством своих функций. Развитая экономика возможна при развитой системе органов государственной власти, грамотной и продуманной налоговой политике. В нашей стране период становления налоговой системы не закончился, и о грамотной налоговой политике говорить пока тоже рано. Ввиду этого актуальность данной работы бесспорна.

Разработанность. Тема налогового реформирования остро дискутируема в обществе. Обсуждаются вопросы, связанные с проблемой снижения налогового бремени с производителя, вопросы подачи деклараций и налогового контроля и еще масса вопросов, также существует масса публикаций по этим вопросам, но при этом налоговая система в ней затрагивается лишь в скользь, как что-то необходимое.

Особо хотелось бы отметить журналы «Налоговая политика и практика», «Российский налоговый курьер», «Налоговый вестник», печатающие достаточно много работ по налоговой политике и налогам вообще. Это и Босс Г. об изменение налоговой политики и Павлова Л., Мерзляков И. о совершенствовании налогообложения в Российской Федерации, а также Кашин В., Мерзляков И. о налоговой политики и оздоровлении России. Также можно выделить группу учебных пособий, таких как работа Шуваловой Е.Б. о налогообложении и налоговом законодательстве, учебное пособие для вузов под редакцией Русаковой И.Г.

На основании вышеизложенного целью данной работы является критический анализ системы налоговой системы РФ, для обоснований направлений её дальнейшего регулирования и выявления перспектив её реформирования в будущем. Данная цель может быть достигнута посредством решения следующих задач:

- рассмотреть теоретические аспекты налоговой системы РФ;

- проанализировать деятельность ИФНС России по Железнодорожному району г. Ульяновска (с 2008-2010г.)

- выявить проблемы и перспективы развития системы налогообложения.

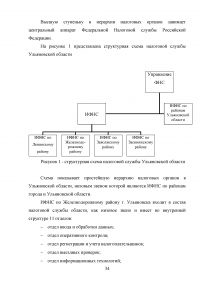

Структура работы. Данная работа состоит из введения, трех глав и заключения. Первая глава описывает налогообложение и налоговую систему (теоретический аспект), во второй главе анализируется деятельность ИФНС России по Железнодорожному району г. Ульяновска, в третьей главе рассматриваются проблемы и перспективы системы налогообложения РФ.

Фрагмент работы для ознакомления

1.1 Сущность, значение и виды налогов в РФ

Налоги появились с разделением общества на классы и возникновением государства. Государству для выполнения своих функций необходимы финансовые средства, которые оно и получает посредством налогов. Поэтому государство не может обойтись без налогов. Управление экономикой, оборона, суд, таможня, охрана порядка, бесплатное медицинское обслуживание и образование - вот далеко не полный перечень тех направлений расходов федерального бюджета страны, для финансирования которых необходимо собирать налоги. Таким образом, со времени возникновения государства налоги стали необходимой частью экономических отношений.

Очевидно, что любому государству для выполнения своих функций необходимы фонды денежных средств. Очевидно также, что источником этих финансовых ресурсов могут быть только средства, которые правительство собирает со своих «подданных» в виде физических и юридических лиц. Эти обязательные сборы, осуществляемые государством на основе государственного законодательства, и есть налоги.

...

1.2 Характеристика основных элементов системы налогообложения РФ

Прежде чем взимать тот или иной налог, государство в лице законодательных или представительных органов власти в нормативных актах должно определить элементы налога. Элементы налога - это принципы построения и организации налогов.

К элементам налога относятся:

...

1.3 Формирование налоговой системы РФ

Налоговая система - это совокупность налогов, взимаемых государством, форм и методов их установления, изменения и отмены, уплаты, а также организация налогового контроля, формы ответственности за нарушение налогового законодательства. [25. с.9].

Налоговая система является важнейшим активным элементом рыночной экономики. Научно обоснованная, отражающая изменяющуюся действительность, она может позитивно влиять на экономические процессы, гасить негативные явления, утверждать цивилизованные правовые отношения в обществе. Для этого должны быть правильно выбраны цели, определены имеющиеся средства и ресурсы, и обеспечено эффективное их использование.

...

2.1 Характеристика деятельности ИФНС России по Железнодорожному району г. Ульяновска

Инспекция Федеральной налоговой службы по Железнодорожному району г. Ульяновска (далее - инспекция) является территориальным органом Федеральной налоговой службы (далее - ФНС России) и входит в единую централизованную систему налоговых органов.

Инспекция находится в непосредственном подчинении Управления ФНС России по Ульяновской области (далее Управлении) и подконтрольна ФНС России и Управлению. Инспекция имеет сокращенное наименование: ИФНС России по Железнодорожному району г. Ульяновска. Инспекция является территориальным органом, осуществляющим функции по контролю и надзору за соблюдением законодательства РФ о налогах и сборах, за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет налогов и сборов, в случаях, предусмотренных законодательством РФ, за правильностью исчисления, полнотой своевременностью внесения в соответствующий бюджет иных обязательных платежей, а также за производство и оборотом этилового спирта, спиртосодержащей, алкогольной и табачной продукции и за соблюдением валютного законодательства РФ пределах компетенции налоговых органов.

...

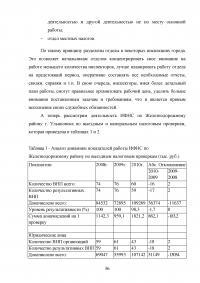

Таблица 1 - Анализ динамики показателей работы ИФНС по Железнодорожному району по выездным налоговым проверкам (тыс. руб.)

...

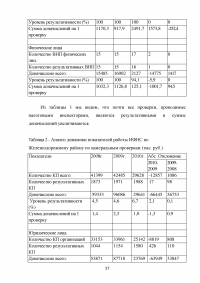

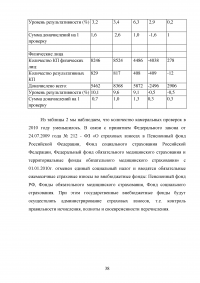

Таблица 2 - Анализ динамики показателей работы ИФНС по Железнодорожному району по камеральным проверкам (тыс. руб.)

...

2.2 Анализ деятельности Инспекции ФНС РФ по Железнодорожному району г. Ульяновска

Анализ поступлений налогов, тенденций развития налогооблагаемой базы и составляющих её элементов и на этой основе прогнозирование объемов поступлений в бюджеты является важнейшей задачей Инспекции ФНС РФ по Железнодорожному району г. Ульяновска. Результаты анализа используются вышеуказанным налоговым органом для оценки полноты уплаты плательщиками налогов и принятие мер к снижению допущенной ими недоимки по платежам в бюджет.

...

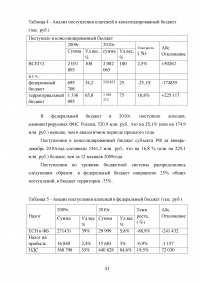

Таблица 4 - Анализ поступления платежей в консолидированный бюджет (тыс. руб.)

...

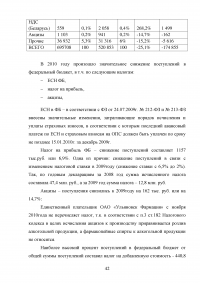

Таблица 5 - Анализ поступления платежей в федеральный бюджет (тыс. руб.)

...

Таблица 6 - Анализ поступления платежей в территориальный бюджет (тыс. руб.)

...

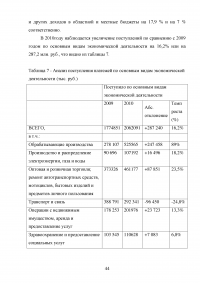

Таблица 7 - Анализ поступления платежей по основным видам экономической деятельности (тыс. руб.)

...

3.1 Анализ стратегических дефектов налоговой системы РФ и направления её реформирования

В соответствии с принципами среднесрочного финансового планирования Министерством финансов Российской Федерации в 2007 году был впервые разработан документ, определяющий концептуальные подходы формирования налоговой политики в стране на трехгодичный плановый период 2008 – 2010 годов. Предлагаемые Минфином России мероприятия, предусматривающие изменение в 2008 – 2010 годах налогового законодательства в части налогового администрирования, а также порядка исчисления и уплаты отдельных налогов и сборов, отражены в Основных направлениях налоговой политики, одобренных Правительством Российской Федерации в марте 2007 года. Но в итоге кризис похоронил эту трехлетку.

...

3.2 Направления реформирования налоговой системы РФ в области федеральных налогов

«Основными направлениями налоговой политики на 2008−2010 годы» уже предусматривалось принятие мер в области освобождения от уплаты налогоплательщиком налога на прибыль, в том числе некоммерческих организаций, осуществляющих деятельность в социально-значимых областях (в первую очередь, наука, культура, образование, здравоохранение).

По мере создания институциональной среды предлагается в ближайшее время внести изменения в Кодекс, направленные на установление особого порядка налогообложения некоммерческих организаций, в том числе бюджетных учреждений, налогом на прибыль организаций. Этот порядок предполагает освобождение доходов указанных организаций (путем применения нулевой ставки налога), получаемых в связи с осуществлением предпринимательской деятельности, от налогообложения налогом на прибыль при соблюдении ограничений и условий, касающихся связи осуществляемой ими предпринимательской деятельности с основной деятельностью.

...

ЗАКЛЮЧЕНИЕ

Налоговая система выступает главным инструментом воздействия государства на развитие хозяйства, определения приоритетов социального и экономического развития. Поэтому необходимо, чтобы налоговая система России была адаптирована к новым общественным отношениям, соответствовала мировому опыту.

В новой налоговой системе, исходя из Федерального устройства России в отличие от предыдущих лет, более четко разграничены права и ответственность соответствующих уровней управления (Федерального и территориального) в вопросах налогообложения. Введение местных налогов и сборов, как дополнение перечня действующих Федеральных налогов, предусмотренное законодательством, позволило более полно учесть разнообразные местные потребности и виды доходов для местных бюджетов.

...

Список литературы [ всего 49]

- Конституция Российской Федерации. М.: Юрид. лит.- 2006. 64 с.

- Налоговый кодекс Российской Федерации. - Новосибирск: Сиб. унив. изд-во, 2009. -544с.

- Федеральный закон от 27.07.06(ред. от 29.11.2010г.) N 137-ФЗ "О внесении изменений в часть первую Налогового кодекса Российской Федерации в связи с осуществлением мер по совершенствованию налогового администрирования".

- Брызгалин А.В, Берник В.Р., Головкин А.Н Налоговый контроль - М.:Аналитика-Пресс,2006- с.193

- Брызгалин А.В., Берник В.Р., Головкин А.Н., Демешева Е.В. Налоговый учет и налоговая политика предприятия. - М.:Аналитика-Пресс,2007.

- Владимиров. М.М Налоги и налогообложение: Учебное пособие. - М.: КНОРУС, 2006.-с.8

- ...