Налоговое право: 5 заданий + тест

| Код | 220891 | ||

| Дата создания | 2017 | ||

| Страниц | 25 ( 14 шрифт, полуторный интервал ) | ||

| Источников | 12 | ||

|

Файлы

|

|||

|

Без ожидания: файлы доступны для скачивания сразу после оплаты.

Ручная проверка: файлы открываются и полностью соответствуют описанию.

|

|||

Образцы страниц развернуть (25)

Описание

Содержание

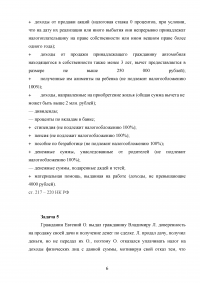

Задача 1

В ходе проведения выездной налоговой проверки деятельности индивидуального предпринимателя Остапа Б. налоговый инспектор Ипполит В. осмотрел помещение, используемое предпринимателем для торговли, складские и подсобные помещения. На следующий день В. пришел домой к Б. и, пользуясь отсутствием предпринимателя, попросил его жену показать жилое помещение с целью выяснить, не используется ли оно для осуществления предпринимательской деятельности и извлечения прибыли. По результатам проведенной проверки налоговым органом было вынесено решение о привлечении Б. к налоговой ответственности.

Оцените правомерность действий сотрудника налогового органа.

Решение

...

Задача 2

Индивидуальный предприниматель О. попал в автомобильную катастрофу, в результате чего два месяца пролежал в больнице и не уплатил своевременно сумму налога. Налоговый орган установил, что образовалась недоимка в сумме 50 000 рублей, и вынес решение о привлечении предпринимателя к налоговой ответственности. О. отказался заплатить штраф, сославшись на то, что данное правонарушение было совершено им вследствие болезненного состояния.

Как, по вашему мнению, следует разрешить возникший конфликт?

Решение

...

Задача 3

Гражданин В. не уплатил в установленный срок налог на имущество физических лиц и транспортный налог. Налоговая инспекция, выяснив, что у гражданина В. есть счет в банке, на который зачисляется его заработная плата, направила в банк инкассо поручение, по которому банк списал сумму задолженности гражданина В. перед бюджетом.

Оцените действия налогового органа и банка. Каким образом возможно взыскание сумм налогов с физического лица? Может ли гражданин В. привлечь налоговый орган и банк к ответственности за совершенные ими действия?

Решение

...

Задача 4

Какие из перечисленных доходов физического лица исключаются из налоговой базы налога на доходы физических лиц, и в каком размере:

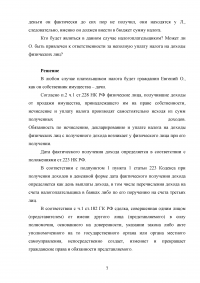

Задача 5

Гражданин Евгений О. выдал гражданину Владимиру Л. доверенность на продажу своей дачи и получение денег по сделке. Л. продал дачу, получил деньги, но не передал их О., поэтому О. отказался уплачивать налог на доходы физических лиц с данной суммы, мотивируя свой отказ тем, что деньги он фактически до сих пор не получил, они находятся у Л., следовательно, именно он должен внести в бюджет сумму налога.

Кто будет являться в данном случае налогоплательщиком? Может ли О. быть привлечен к ответственности за неполную уплату налога на доходы физических лиц?

Решение

...

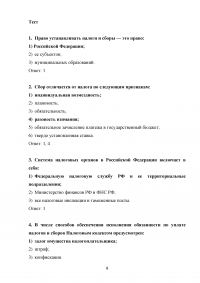

Тест

1. Право устанавливать налоги и сборы — это право:

2. Сбор отличается от налога по следующим признакам:

3. Система налоговых органов в Российской Федерации включает в себя:

4. В числе способов обеспечения исполнения обязанности по уплате налогов и сборов Налоговым кодексом предусмотрен:

5. Акт выездной налоговой проверки составляется:

6. Сборщики налогов – это:

7. Основная задача налоговых органов — это:

8. Налоговые правоотношения:

9. Уполномоченный представитель налогоплательщика — это:

...

50. Единый социальный налог уплачивается:

Список литературы [ всего 12]

- Налоговый кодекс РФ (часть 1)// «Собрание законодательства РФ», 03.08.1998, № 31;

- Налоговый кодекс РФ (часть 2)// «Собрание законодательства РФ», 07.08.2000, № 32;

- Письмо ФНС России от 25.07.2013 года № АС-4-2/13622 «О рекомендациях по проведению выездных налоговых проверок»// «Официальные документы», № 28, 06-12.08.2013 (еженедельное приложение к газете «Учет, налоги, право»).

- Винницкий Д.В. Налоговое право: учебник для бакалавров. М.: Издательство Юрайт, 2014;

- Клейменова М.О. Налоговое право : учебное пособие. М.: МФПУ "Синергия", 2013;

- ...